Великолепный «Газпром»

В очередной раз «Газпром» преподносит нам сюрприз. Приятный или неприятный — каждый пусть решает сам. Это сугубо личное дело. Мне лично поведение «Газпрома» нравится. Это самый настоящий постдзен, когда тот или мной субъект познаёт бренность этого мира и начинает троллить окружающих. Кому-то, конечно, не смешно. И он искренне злится и недоумевает. Однако мне лично весело, простите за цинизм.

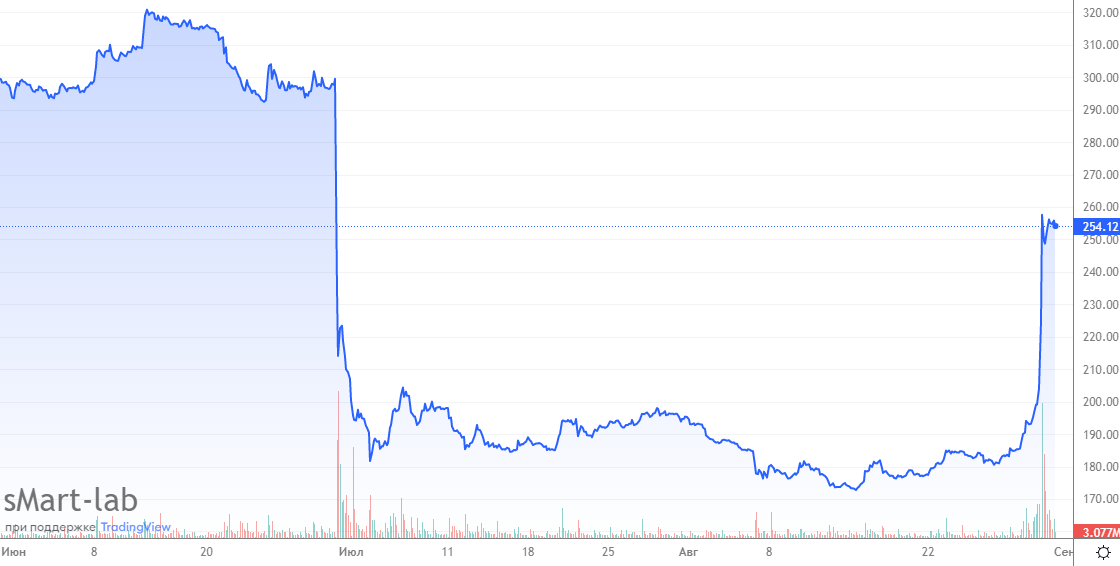

30 июня «Газпром» отменил дивиденды за 2021 год, которые должны были составить 52 рубля на акцию. Тогда дивдоходность составила бы около 17,5%. При этом, в конце мая совет директоров «Газпрома» рекомендовал выплату дивидендов, что на практике означает практически 100% вероятность осуществления подобных выплат. Но подобного не случилось. В результате котировки «Газпрома» полетели вниз:

Конечно, подобное поведение акционеров «Газпрома» было отвратительным по отношению к миноритарным акционерам. К тем, кто поверил в компанию. Однако основным акционером «Газпрома» является государство. И оно приняло решение, что в его интересах было бы получить не половину от 1,229 трлн рублей, а всю сумму через повышении НДПИ.

Что же. Я, как убеждённый государственник, не мог быть против этого решения. Бюджету сейчас деньги нужнее. При этом, акций «Газпрома» у меня было существенное количество. Почувствовал ли я «кидок»? Конечно, нет, поскольку это фондовый рынок. И если ты обижаешься на несдержанные обещания — значит, что ты полный профан и делать тебе на рынке акций нечего.

Моя философия заключается в том, что каждое радикальное событие на фондовом рынке открывает хорошие возможности, которыми необходимо воспользоваться. Поэтому после отмены «Газпромом» дивидендов за 2021 год я начал их искать. И таковых оказалось огромное количество.

Падающие котировки «Газпрома» тянули за собой и иные компании. Я с удовольствием скупал «Магнит» по 4000-4500, «Яндекс» по 1600-1700, ДВМП по 29-30, «Лукойл» по 3700-4000, «Новатэк» по 900-1000 и многое другое. Увы, но подобные значения на нашем рынке мы уже вряд ли увидим. По крайней мере, в ближайшее время.

Вчера вечером, после закрытия сессии», «Газпром» объявил, что выплатит дивиденды за первое полугодие в размере 51,03 рублей на акцию, что в моменте означало дивидендную доходность в 25%.

Я, конечно, сильно расстроился, поскольку «Газпром», как ключевая компания из «голубых фишек» потянет за собой вверх и весь остальной рынок. Так оно и получилось. Котировки «Газпрома» перешагнули отметку в 250 рублей за акцию. Хотя ещё вчера закрыли день на отметке чуть выше, чем в 200 рублей, пусть и прибавив за 30 августа 7,4%, но об этом чуть позже.

В общем, халява пока что закончилась, когда можно было по дешёвке скупать практически всё. Теперь необходим более тщательный анализ и точечный выбор компаний. Кстати, сегодня я взял Globaltrans по 342 и Fix Price по 372,7. Надеюсь, с выбором не прогадаю.

Ну а индекс MOEX за 31 августа вырос на 3,9%. Дневной рост колоссальный. Многие акции поднялись до своего справедливого уровня, смысла их уже покупать нет.

Но возвращаемся к «Газпрому». Ещё до объявления новостей о дивидендах он вырос за день на 7,4% на рекордных объемах торгов. Можно сделать предположение, вероятность которого достаточно высока, что информация о дивидендах утекла и инсайдеры начали закупать акциями, сделав всего лишь за сутки +30%. В общем, вложил 10 млн и за день получил 3 млн. Хорошая прибыль. Будет ли ЦБ проводить соответствующее расследование? Думаю, вряд ли. Хотя формально может что-то и проведет, но вряд ли кого-то накажет. Это данность нашего фондового рынка. Возмущаться ей смысла нет. Необходимо ей пользоваться.

Итак, какие данные мы имеем по «Газпрому». Чистая прибыль по МСФО за I полугодие оказалась рекордной и составила 2,5 трлн рублей. Дивидендная база — 2,4 трлн рублей. В общем, на выплату дивидендов только за первое полугодие «Газпром» направит 1,2 трлн рублей, из которых половина перекочует в государственный бюджет и в госкомпанию «Роснефтегаз». Остальное — миноритариям.

Однако излишний оптимизм я бы не разделял. Рекордная прибыль в 2,5 трлн рублей так и останется рекордной на протяжении долгого времени. Уже во втором полугодии она, скорее всего, существенно сократится. Да, «Газпром» не публикует квартальную отчётность. Однако косвенным показателем могут являться доходы федерального бюджета от экспортной пошлины на газ. Поскольку проект «Новатэка» Ямал СПГ освобождён от экспортной пошлины, то в значительной степени она поступает от экспорта трубопроводного газа «Газпрома». И вот что мы видим в первом полугодии:

- Январь — 223,2 млрд

- Февраль: 272 млрд

- Март: 306,5 млрд

- Апрель: 348,2 млрд

- Май: 255,1 млрд

- Июнь: 259,2 млрд

То есть, за первое полугодие доходы от экспортной пошлины составили 1,664 трлн рублей или же в среднем по 277,3 млрд рублей в месяц. А вот в июле это значение составило уже 115,3 млрд рублей. Да, цены на газ в Европе в августе существенно выросли, но прежних объемов прокачки, как в первом полугодии, уже не будет. Хотя 115 млрд за июль — возможно, то дно, от которого цифры оттолкнуться. Нужно подождать августовских значений.

Да и Миллер заявил, что западные рестрикции «сделали невозможным проведение капитального ремонта двигателей Северного потока 1». Это означает, что нынешние турбины, которые ещё остались, не смогут работать на протяжении долгого времени. Сколько они протянут: 6, 8 месяцев, год? В общем, проект «Северного потока», судя по всему, окончательно закрывается.

Переориентировать в Китай экспорт трубопроводного газа в ближайшей перспективе невозможно. Для этого нужно хотя бы построить Силу Сибири-2 и реализовать «дальневосточный маршрут». Да и в Китай газ идёт по контрактам, привязанным к нефти. То есть, примерно по 400$ за тысячу кубометров.

С точки зрения государства «Газпром» делает всё правильно. Но миноритарным инвесторам вряд ли можно позавидовать.

Сейчас у меня два пакета акций «Газпрома». Первый я приобретал ещё до 24 февраля. В нём средняя стоимость составляет 271,39 рублей на акцию. Или же минус 6,08% к текущим значениям (254,9 рублей). Второй пакет я постепенно накапливал после 24 февраля. Там средняя стоимость на акцию составляет 187,05 рублей на акцию. Итого плюс 36,27% к текущим значениям. Распределение по пакетам примерно равное. 52% находится в первом пакете, 48% — во втором.

Завтра я планирую продать первый пакет. Конечно, ещё посмотрю на котировки, если они уйдут ниже 250 рублей на акцию, то ещё раз всё проанализирую. Может быть, рост котировок продолжится. Тогда по первому пакету я потеряю всего лишь около 6% при доходности в 36% во втором. Да, по первому пакету не капнут дивиденды, зато я, получив ликвидность, смогу приобрести более интересные компании, в росте которых я уверен.

Учитывая предполагаемое падение чистой прибыли «Газпрома» нынешние котировки могут стать максимальными в среднесрочной перспективе. Может быть, они ещё и поднимутся до уровня в 270 рублей на акцию, но после выплаты дивидендов откатятся до 190-210 рублей. То есть, даже выплата дивидендов не компенсирует мне те ресурсы, которые я могу получить сейчас, продав акции с первого пакета.

А вот второй пакет, где средняя цена составляет 187,05 рублей я планирую держать. По нему я получу хорошие выплаты с доходностью в 27,02%. Пусть котировки и откатятся, но плюс всё равно получится приличный. И дальше я уже буду смотреть на результаты «Газпрома» и на экспорт газа. И отталкиваться уже от второго пакета. В том случае, если в 2023 году приму решение наращивать позицию.