IPO Аренадата. Будут иксы, как у Позитива?

class=»article__title» itemProp=»headline»>IPO Аренадата. Будут иксы, как у Позитива?2 дня назад381 прочиталЭкономика145,8K интересуютсяИнвестиции16,5K интересуютсяИнвестиции для начинающих2,2K интересуютсяКриптовалюта70,6K интересуютсяНедвижимость3,5K интересуютсяИпотека1,9K интересуютсяФинансовая грамотность6,8K интересуютсяДеривативы1,1K интересуютсяВалюты: курсы и прогнозы5,2K интересуютсяВалютный рынок1,4K интересуютсяБиткойн1,6K интересуютсяКриптовалюты3,2K интересуютсяИнвестиции в недвижимость3,8K интересуются

После некоторой паузы, связанной с резкой просадкой фондового рынка, на нем все же возобновляются первичные размещения. Компанией, которая решила сыграть роль первопроходца в столь непростой для рынка период, является разработчик СУБД (системы управления базами данных) "Аренадата".

Компания давно планировала IPO и готовилась к нему. В целом, наш рынок любит IT-компании, что позволяет им при размещении выходить по завышенной оценке. Из последних такое было со "ВсеИнструменты" и с IVA Technologies. Однако "Аренадата" решила не следовать данному примеру. Но обо всем по порядку.

В самом начале важно отметить, что генеральным директором компании является Максим Пустовой, который ранее занимал аналогичную должность в Positive Technologies. При нем прошли успешные IPO и SPO компании. Соответственно, опыт Пустовой в этом имеет. Думаю, с подобным и связана более-менее адекватная оценка "Аренадаты", так как уже в среднесроке таким компаниям важно увеличивать свой free-float, а также сформировать хороший имидж в глазах инвесторов и потенциальных клиентов. Тем более, что в дальнейшем "Аренадата" планирует использовать свои акции для M&A сделок. А значит, целью является рост капитализации, а не обвал котировок уже сразу после листинга.

Коротко и по сути о бизнесе компании. Она работает на сравнительно быстрорастущем рынке обработки данных, поставляет ПО для крупных и крупнейших компаний. Данных становится все больше (меньше их теоретически быть не может) – следовательно, спрос на подобные продукты растет. Согласно оценке ЦСР, в 2023 году объем рынка СУБД составил 55 млрд рублей, а в 2027 году составит уже 167 млрд рублей (среднегодовые темпы роста – плюс 32%). Далее замедлятся до 11%, и объем рынка в 2030 году составит 231 млрд. Но это в 4,2 раза больше, чем в 2023 году.

В настоящий момент российские разработчики занимают только треть рынка. Многие компании до сих продолжают использовать западный софт, так как переход на другой – дело сложное и дорогостоящие. Но, учитывая процессы импортозамещения, в том числе регуляторного характера, рано или поздно им это придется сделать. Реперная точка по закону – 2027 год. Соответственно, российские разработчики смогут увеличивать продажи как за счет общего роста рынка, так и за счет замещения продуктов иностранных компаний.

Взаимодействие с компаниями имеет свою специфику. Как написано выше, если начинает использоваться конкретный продукт, то переход на другой нецелесообразен (дорого и сложно). Это является положительным для "Аренадаты" моментом в контексте защиты от конкуренции со стороны IT-гигантов. Компания работает с крупнейшими предприятиями России. Среди них можно назвать X5 Group, "Магнит", ВТБ, Т-Банк, Газпромбанк, ПСБ, МТС, "Мегафон", ВК, "Газпром нефть", "Норникель", "Россети", ММК и т.д. В общем, имена известные и им нет необходимости пытаться создавать что-то свое. Опять же, дорого и сложно. Если в 2022 году количество клиентов равнялось 49 компаниям, то по итогам 1П24 – уже 115.

В целом, государственный сектор приносит порядка 50% выручки для "Аренадаты". 20% – прямые госзакупки и еще 30% – государственные компании. Здесь я опять вспомню Positive Technologies. Несколько лет подряд "эксперты" заявляли, что он не сможет выдержать конкуренцию с IT-гигантами вроде "Ростелекома" или "Касперского". Но после 2023 года, когда "Позитив" стал относительно крупной компанией, такие разговоры больше не ведутся. Все потому, что "Позитив" был сконцентрирован на разработке конкретных уникальных продуктов, в то время как крупные компании распыляют ресурсы по десяткам проектов. Что-то у них получается, что-то – нет.

Я не хочу сказать, что "Аренадата" обязательно последует по пути "Позитива". Но привожу данный пример для понимания того, что подобные истории быстрого роста нередки. Особенно сейчас, когда IT-сектор бурно растет как экстенсивно, так и интенсивно за счет импортозамещения. Места хватит всем. Вспомним ту же "Астру".

Перейдем к финансовым показателям "Аренадаты".

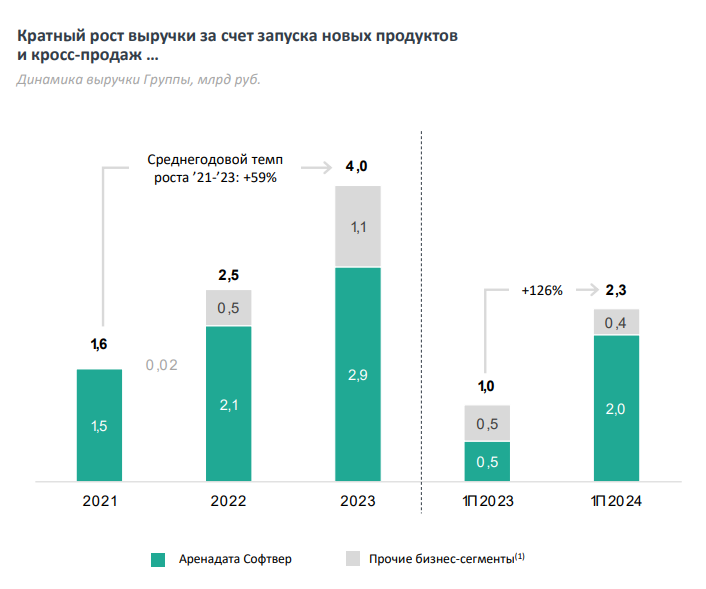

По итогам 2022 года выручка составила 2,5 млрд рублей. И почти столько же (2,3 млрд) только за первое полугодие 2024 года. Притом, что бизнес имеет ярко выраженную сезонность и основные продажи продуктов приходятся на четвертый квартал. Однако "Аренадата" старается работать с клиентами для выравнивания баланса и переноса выручки на I-III кварталы. Поэтому рост за 1П24 на 126% (г/г) не означает, что по итогам всего 2024 года будет такая же динамика. Сама компания таргетирует ежегодный рост в +50%.

Вместо EBITDA компания использует такой показатель, как OIBDAC. Заострять на нем внимания не вижу особого смысла, так как он практически полностью коррелирует с чистой прибылью.

Здесь мы также видим хорошие темпы, но они чуть ниже выручки. Впрочем, особых отличий от быстрорастущих компаний нет. По мере роста маржинальность практически всегда снижается. Главное – чтобы не сильно. В какой-то момент она фиксируется на определенном уровне. По итогам 2023 года было 35%, посмотрим на итоги 2024 года. Отмечу, что "Аренадата" индексирует свои цены ежегодно на 20% (нормальная ситуация для IT-сектора). Расходы на персонал увеличиваются чуть выше (25-30%), но это связано с резким расширением штата из-за роста бизнеса. После прохождения максимальной точки роста потребность в этом отпадет. Теоретически это может привести и к увеличению маржинальности (учитывая индексацию).

Теперь об оценке. Уже в первый день книга заявок была полностью подписана по верхней границе. Это 19 млрд рублей. Размещение составит 28 млн акций по цене в 95 рублей. То есть на 2,66 млрд. Объем для нашего рынка небольшой даже в текущей ситуации. Поэтому неудивительно, что книга была подписана так быстро. Отмечу, что "Аренадата" оставляет за собой право закрыть книгу, если подписка превысит объем размещения в 3 раза.

Предположим, по итогам 2024 года финансовые показатели компании вырастут на планируемые 50% (скорее всего – чуть больше). Тогда чистая прибыль составит 2,1 млрд рублей при выручке в 6 млрд. Форвардный p/e 24 = 9,05. Показатель EV/EBITDA (OIBDAC) 24 = 8,44. Здесь же отмечу, что у компании нет долга. Это ниже, чем мультипликаторы IT-сектора.

Плюс, предполагаются дивиденды, которые наш рынок любит. Выплачивать будут 50% от скорректированной чистой прибыли (примерно совпадает с ЧП). Соответственно, за 2024 год дивидендная доходность составит примерно 5,5% от цены размещения с перспективой увеличения на 50% ежегодно. Для компании роста это хорошая доходность, через пару лет станет средней по рынку при сохранении двузначных темпов роста.

Главный минус заключается в том, что IPO пройдет по схеме cash-out. То есть действующие акционеры заберут все деньги себе, а не направят на развитие компании. До этого они выплатили себе дивиденды в размере 1,4 млрд рублей, что равняется всей чистой прибыли за 2023 год. Впрочем, финансовое состояние позволяет компании успешно развиваться и без дополнительных финансовых ресурсов. Иначе при росте показателей на 50% рос бы и чистый долг (а он, напомню, нулевой).

В целом, IPO выглядит интересно. Учитывая то, что книга заявок будет закрыта при переподписке в три раза, аллокация обещает быть хорошей. Первичное размещение "Аренадата" можно сравнить с IPO Positive, "Астры" и "Диасофта". А там вряд ли кто-то пожалел об участии.

Также призываю подписываться на мой инвестиционный телеграм-канал:

"Портфель Двинского" — авторский взгляд на фондовый рынок

Не является индивидуальной инвестиционной рекомендацией

Не забываем ставить лайк 🙂

Подписывайтесь, чтобы ничего не пропустить!